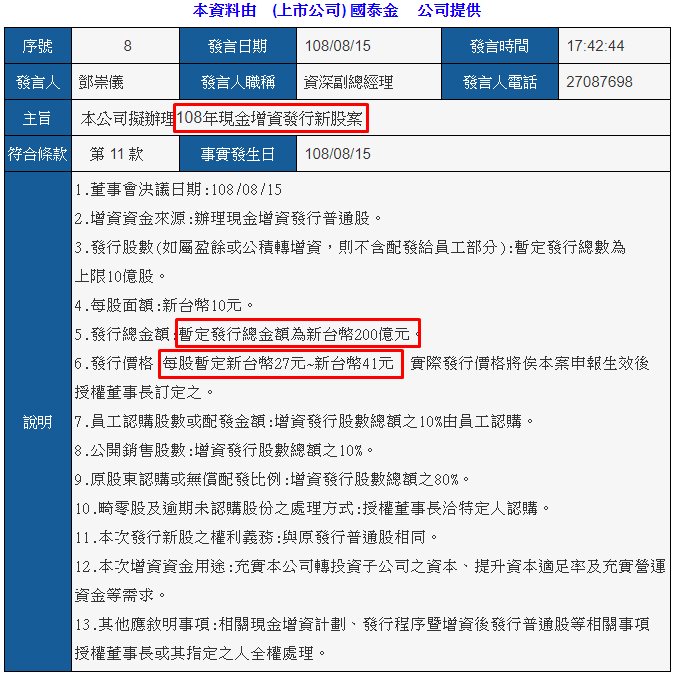

發行價格暫定每股 27 元 ~ 41 元

國泰金(2882)在 108 年 8 月 15 日公告將辦理 200 億元的現金增資,這是史上第 2 次增資,用途是參與旗下國泰人壽及國泰世華 2 間子公司的私募案各 100 億元,藉此強化資本適足率及充實營運資金等。

現金增資將使股本膨脹

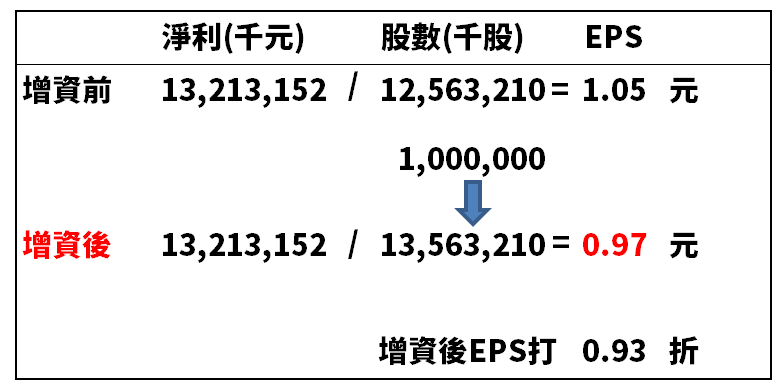

一聯想到現金增資,投資人首先會聯想到 股本會膨脹,造成 EPS 下降,引起熱議,EPS = 本期稅後淨利 / 普通股在外流通加權股數。

國泰金(2882)現在的普通股股本是 1256 億元,增資 200 億元,上限 10 億股,所以會造成股本增加 100 億元 /1256 億元 = 7.96%,以 108Q1 的 EPS 1.05 元來計算,股本增加 100 億元之後 EPS 只剩下 0.97 元,等於是打了 0.93 折。

增資會使 EPS 下降,投資人要參與這次的現金增資案嗎?

本篇與您分享

1.了解衡量 銀行及壽險經營的安全性及財務健全性的指標:RBC

2.金管會規劃「淨值比」為保險業的預警指標

3.國泰金(2882)增資原因

4.增資有套利的溢價空間嗎

RBC:衡量 銀行及壽險 經營的安全性

資本適足率(RBC) = 自有資本 / 風險資產 * 100%

由於金控業底下的壽險、銀行都持有太多用戶的資金,主管機關會評估他們的體質健不健康,因此會用 資本適足率又稱 RBC (Risk-Based Capital) 來衡量有無達標。

公式 = 自有資本 / 風險資產 * 100%

自有資本就是公司淨值再經過一些指標調整,至於是如何調整我們不需要知道,簡單來說 自有資本 大約等於淨值,而風險資產是持有金融商品的成本或市值。

假設某壽險公司股東權益是 500 億元,持有的金融商品是 200 億元,那麼 RBC = 500 / 200 *100% = 250 %,數據越高,代表公司淨值可承受的經營風險越高。

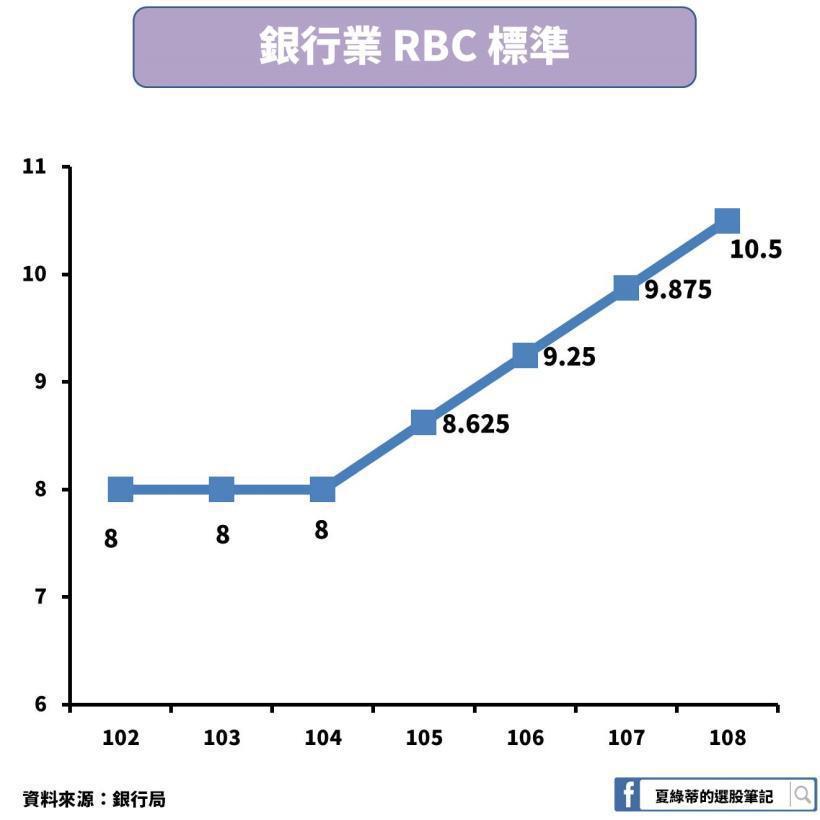

RBC 標準:壽險 200%,銀行 10.5%

壽險業規定 RBC 至少要有 200% 才及格,於每半年度終了後 2 個月內更新及每年度終了後 3 個月內更新,也就是說一年會更新 2 次,壽險業可以在保險業公開資訊觀測站查詢

銀行在 108 年度 RBC 達 10.5% 才符合標準,每年達標比率略有不同,在銀行局網站可查詢,但基本上比率都是逐漸提高,也就是政府把關會越來越嚴格,銀行(合併)的話也是每半年公告一次。(ps:銀行個體每季公告一次)

金管會擬新增「淨值比」列為保險業的檢測指標

淨值比 = 淨值/資產總額 * 100%

還記得在上一段提到 RBC 的公式 = 自有資本 / 風險資產 * 100%,但 RBC 卻有個盲點,藉此讓保險公司可以美化指標,例如,在景氣不佳的時候,保險業只要降低股票投資部分,那麼就能使風險資產變小,提高 RBC ,然而此舉只會使帳面數字好看,並無法有效管理保險公司投資的風險。

淨值才能真實反映公司現況

保險公司若將持有的金融資產,其因為股市不佳產生的「未實現損失」進入其他綜合損益,那麼就不會影響 EPS,而是使淨值下降。

以壽險業最大宗的債券投資為例,債券的未實現損益幾乎都會不會影響 EPS,而是會列在損益表的其他綜合損益(OCI),OCI 為負數同時也會造成淨值下降,因此有可能會出現 RBC 達 200% 的標準,但淨值卻很低的狀況,發生資產太大、淨值卻過小的高度槓桿現象,造就金管會規劃,壽險業的「預警指標」有 2 項標準,除了「資本適足率」(RBC)之外,還有「淨值比 > 2%」的規範。

國泰金(2882)增資的原因

因應資產市場波動,強化財務結構

了解了 2 項預警指標,接下來探討國泰金(2882)的增資議題會比較好理解,文章一開頭有提到,增資的目的是參與 國泰人壽及國泰世華2 間子公司的私募案各 100 億元,藉此強化資本適足率及充實營運資金等。

股市重挫,壽險業投資未實現損失增加

壽險業有很大一部分的投資部位是在海外,所以當全球股市波動劇烈,就會受到衝擊,像是美中三不五時要提高關稅,使全球股市大跌,或是 美國公債殖利率上升,造成債券價格下跌等,將使的壽險業投資部位出現未實現損失,而大多是反映在股東權益上,也就是淨值下跌。

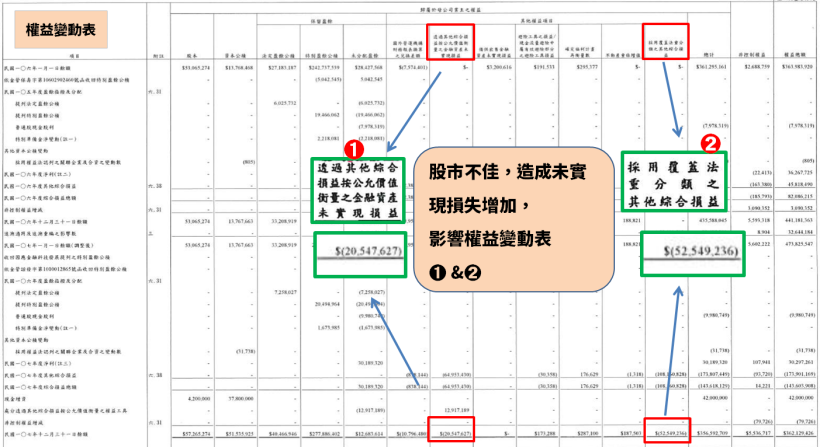

舉國泰人壽 107Q4 財報為例子,下圖是權益變動表,當股市不佳,使得金融商品未實現損失增加的時候,會影響的部分為 2 個紅色框框的會計科目:

1.透過其他綜合損益按公允價值衡量之金融資產未實現損益

2.採用覆蓋法重分類之其他綜合損益

分別造成股東權益下降 205 億元及 525 億元

淨值重挫,使得 RBC 與淨值比也下跌

再複習一下公式,資本適足率(RBC) = 自有資本 / 風險資產 * 100%

淨值比 = 淨值/資產總額 * 100%

兩者的分子都是淨值,因此當股東權益下滑的時候,會造成比率皆也下降。

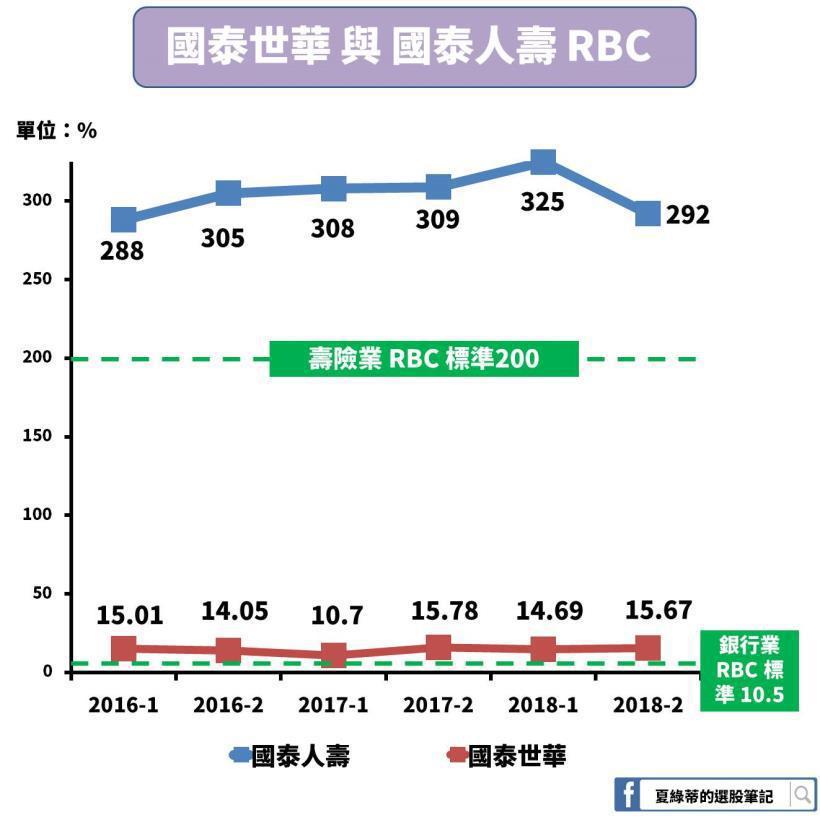

既然國泰金(2882)增資是為了強化 國泰世華 與國泰人壽 的體質,那麼我們看一下兩間子公司的 RBC 與淨值比狀況。

下圖是 國泰世華 與 國泰人壽 的 RBC都有高於標準,不過可以看到 2018 年末的時候,國泰人壽的 RBC 只有 292%創下近 2 年新低,就是因為受到股市震盪,導致財報上有大量未實現損失的影響所致。

接著看到 淨值比的部分,銀行表現平穩上升,人壽的部分一樣是 2018 年末淨值重挫,使得淨值比創下近 5 年新低。

稍微總結一下,受到 2018 年末股債應聲下跌,保險業其 RBC 與淨值比都是明顯降低,才需要增資來強化體質,除此之外,還有一點原因就是要接軌 2025 年上路的 IFRS 17。

接軌 IFRS 17,先增資以做準備

IFRS 17 被保險業視為大魔王,到底影響什麼呢 ?

1.未到期的收益先認列在負債

因為「合約服務利益(CSM)」的導入,在保單到期前,尚未實現的利潤的部分要列為負債,等到提供服務之後,才可以逐期轉認為收入,而且若有虧損必須要馬上認列損失,假設保險公司賺 100 元,保單是 5 年,這 100 元必須分 5 年認列收入,一年認列 20 元的獲利,其餘的 80 元就是「合約服務利益(CSM)」,屬於負債類。

以後保險業未到期的收益先認列在負債,同時將虧損的部分提列到損益表上。

2.負債準備金要提列更多

另外一部分是目前保險業採鎖定利率來提列準備金,當 ifrs17 全面實施,利率改採現時估計,會隨著市場浮動去評價準備金價值,保險業須提列更多準備金。

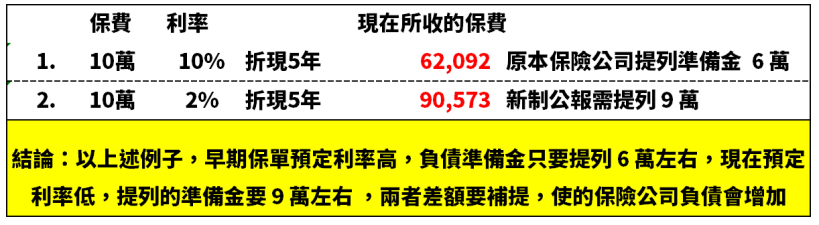

如果家中有長輩在 20 年前有買保單,肯定會說以前保單好便宜,因為預定利率高,使保費便宜,為什麼呢?原因是預定利率是一種「折現」的概念,如果保險公司算出未來保費運用的報酬率較高,反推回所收到的保費就越低。

讓我們用數據說明會更清楚,在 20 年前買的保單,預定利率是 10%,所以保費比較便宜只有 62,092 元,

保險公司提的準備金也比較少只要將近 6 萬元,(ps:準備金的提列金額是保費 9 成以上)是,現在利率剩下 2%,保險公司提的準備金需要將近 9 萬元,反映在財報上的負債會高出許多,兩者差額 3 萬屆時必須補提。

以上兩點會讓負債增加,可能會使淨值下降,所以國泰金(2882)此時增資有未雨綢繆之意。

國泰金(2882)增資,可以買嗎?

有套利的溢價空間時,值得參與

從上方的內容我們可以知道,國泰金(2882)增資有晴天儲備糧食之意,並不是體質有重大問題,只是財報呈現方式和以往不同。

因此當增資有溢價套利空間的話可以參與,以 2019.8.22 的收盤價 39.45 元來看,當增資發行金額是 35 元以下,套利空間就有 10% 以上,這樣做是比較保險的方法。

再者以近 5 年平均現金股利 2 元來算,股價買在 35 元以下,則殖利率有 2/35 = 5.7% 以上,也算是相當不錯。 因此我認為當增資發行價小於 35 元,進可賺價差,退可賺股息,算是魚與熊掌都可得。

快速結論:

1.壽險業的 RBC 規定是 200%,淨值比是 2%

2.增資主要是因為淨值下降,原因有 2 點

(1)股市重挫,壽險業投資未實現損失增加

(2)為接軌 IFRS 17

3.國泰金(2882)增資價小於 35 元的話,可賺價差及股利

參考

https://money.udn.com/money/story/12040/4046012

沒有留言:

張貼留言