美東時間

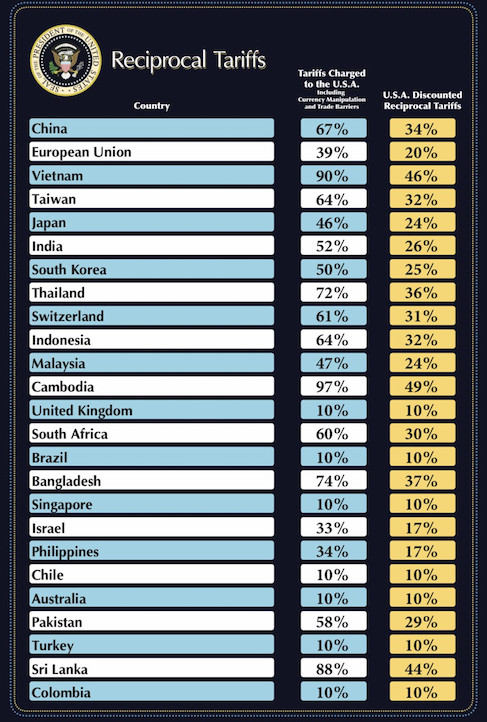

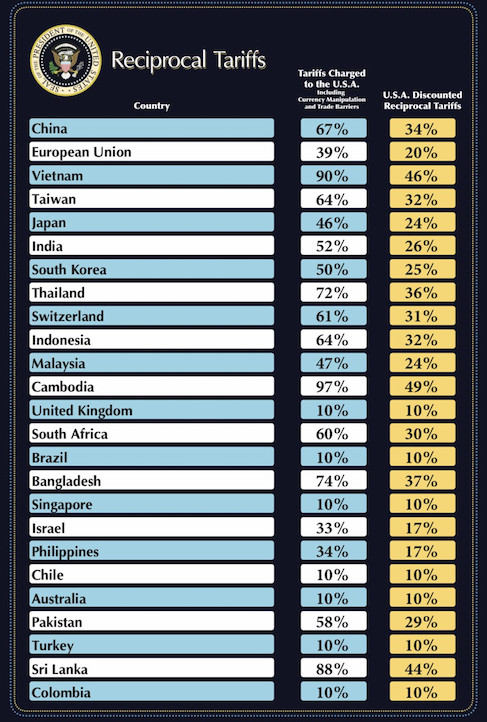

2025 年 4 月 2 日,美國總統川普在白宮宣布一項名為「解放日」(Liberation Day)的行政命令:美國將對所有進口商品徵收至少

10% 的「普遍關稅」,並對包括中國、越南、臺灣在內的多個貿易逆差國,實施最高達 50% 的所謂「對等關稅」(reciprocal

tariffs)。

記者會上,川普並公佈了多張「對等關稅表」,按照雙邊貿易逆差與該國對美國(由白宮計算的)的「現行關稅壁壘」稅率等條件,依序列出美國即將對其徵收的對等關稅。當中臺灣赫然位居首張表單的第四列:川普政府認為,臺灣對美的實質關稅(包含「匯率操縱」等貿易壁壘)高達 64%,因此將對臺灣出口至美國的商品課徵 32% 的「對等關稅」。 表單上的前三名依序為中國(34%,不包含此前已加徵的 20% 關稅)、歐盟(20%)以及越南(46%)。

其他關稅高於 10% 的亞洲國家,尚包括柬埔寨(49%)、斯里蘭卡(44%)、泰國(36%)、印度(26%)、南韓(25%)與日本(24%)⋯⋯等(完整檔案請參考此處)。新關稅並預計在美東時間 4 月 5 日至 4 月 9 日陸續生效。

這項被部分媒體稱為「關稅核彈」的政策,不僅標示著美國外貿政策方向的全面轉向,也引發國際社會的廣泛關注與爭議。川普信誓旦旦稱此舉是為了「糾正」各國長期以來對美國極不公平的貿易逆差、「讓美國再次富裕」;但從經濟學與歷史經驗中,這類關稅政策往往充滿高風險,並且極大概率會引發新一輪的全球經濟震盪。

究竟「川普 2.0」上任以來,為何執意推動高關稅政策?對臺灣和各國、甚至全球的自由貿易體系,又將造成哪些影響?以下本文將按「政策背景」、「過往前例」、「各國可能因應」與「對臺灣的可能影響」,一一進行分析:

政策背景:對全球既有經濟秩序的「大反撲」

從政策背景來看,川普的再度當選、且總得票遠較 2016

年時為高,恐怕早已反映出美國如今至少有過半選民,對全球化下財富分配的強烈不滿。尤其在中西部鐵鏽帶州、農業州的選民(而它們多半是大選關鍵搖擺州),對當地諸多產業外移甚至空洞化,導致其經濟損失的憤怒,也使得保護主義在美國大選的敘事中再次成為主流,也更容易吸引選票。

因此,「川普 2.0」如今的種種經濟政策,絕不僅僅是「調整」而已,而是反應出其個人與他所代表的選民,對當前國際經濟秩序的根本性質疑。川普長期批評美國「長期承擔全球自由貿易的成本,而未獲得對等回報」,當中尤以中國在 WTO 體系下獲得的發展中國家地位、對外投資限制及技術移轉政策(甚至是剽竊專利等)最令其感到不滿。

圖/Tama2u@Shutterstock

如今,他所提出的「關稅國族主義」是一種將國家安全、產業安全與貿易權利融合在一體的「戰略觀點」,在這個框架下,高額關稅因此被賦予了「保衛美國利益」的「道德正當性」。

進一步看,如今的「關稅核彈」政策,與 2018-2019 年間開始的美中貿易戰邏輯一脈相承,但更具全面性與破壞性,甚至連過往長期的戰略、貿易夥伴均一率「比照辦理」(如臺日韓等等)。

各國因此被「殺得措手不及」之餘,輿論也多批評其為「狂人」。但如果我們按照川普與其支持者的邏輯,這樣的關稅壁壘對其最在意的「公平性」來說,卻有舉足輕重的地位。

過往前例:美國的高關稅時期與結果

回顧美國歷史,對進口商品採取高關稅政策,其實並非首例,它曾多次成為政府調控經濟與外交戰略的工具:如 19 世紀初期至南北戰爭前,美國聯邦政府透過高關稅保護北方新興工業,卻造成南方農業地區(在他國報復性關稅下)的嚴重損失,因而也成為南北矛盾的核心議題之一。

而在 1930 年,胡佛總統簽署史穆特—霍利關稅法案(Smoot-Hawley Tariff Act),將進口商品平均關稅提高至約

40%,意圖保護當時陷入困境的美國農工業。然而,這項政策也迅速引發他國報復,超過 25

個國家對美國商品加徵懲罰性關稅,導致國際貿易量急劇萎縮,美國出口在兩年間下降超過

60%。此舉因此也被經濟學界廣泛認為是造成全球「大蕭條」(Great Depression)深化的關鍵因素之一。

除此之外,1970 年代的尼克森政府,也曾因經常帳赤字與美元地位不穩,採取「臨時進口附加稅」與貿易限制措施,試圖削減貿易逆差與促進本地就業,雖然在短期內有效改善某些產業困境,但中長期卻加劇了通膨與貿易伙伴間的矛盾。到了雷根時代,因而轉向採取「自願出口限制協議」(VERs)與匯率談判(如著名的「廣場協議」)、而非單邊加稅,反映出對傳統貿易保護主義的修正。

圖/Amani A@Shutterstock

時至今日,川普推行的「普遍性加稅」與指向性極強的「對等壁壘」,與其說是「關稅」,不如說是「逆差懲罰稅」,也顯示其對制度與歷史經驗的明顯抗拒,企圖以行政手段改寫全球市場維持了近 30 年以上的結構。

然而,當今的全球經濟體系與 1970 年代或更早之前,早已有本質上的不同:今日的供應鏈高度跨國整合,產品設計、生產與組裝經常橫跨數國,高關稅不僅提高進口成本,也同樣會傷害美國本地製造商的零組件供應,與最終產品的市場(出口)競爭力。此外,相較於

1930 年代的金本位與有限國際資本流動,當代金融市場的流通性與透明性也遠超以往,這也使資本和企業更易於迅速調整布局或避險。

因此,川普的關稅政策未必會重現早年的全面性經濟崩潰(如 30 年代大蕭條),但極可能造成高成本、高通膨、低信心的「停滯型通膨」(stagflation)危機。短期內——正如我們近兩日在國際股市所見——的資本市場劇烈震盪,亦無可避免。

對各國的影響與因應

如今,美國對不同國家採取不同稅率的措施,實質上已違反了 WTO 的「最惠國待遇原則」(Most Favoured Nation,MFN),儘管美國是否退出或「被退出」WTO 尚在未知數,卻已直接挑戰了全球多邊貿易體系的穩定性。

根據彭博社分析,若 4 月起美國的新關稅政策全面施行,將影響超過 1.6 兆美元(約新台幣 51.2兆元)的全球貿易往來金額,波及歐盟、日本、韓國、墨西哥與臺灣等美國主要貿易夥伴,且可能引發連鎖報復性措施,造成全球貿易鏈的再重組。

圖/Bigc Studio@Shutterstock

在國際經濟的互依結構下,這場關稅戰爭對各國的影響不盡相同。除了對美採取報復性關稅措施之外,對中國而言,此舉亦必將加速其「雙循環」戰略與出口市場的「多元化布局」(如轉向歐盟或各新興人口紅利國);對東南亞國家而言,則有可能因美國如今正嚴重打擊其過去幾年、作為全球供應鏈「中國替代地」的優勢,被迫再次轉向、更加緊靠中國的紅色供應鏈體系;而對歐洲與日本等成熟經濟體而言,則必然加劇當地的通膨壓力與企業信心下滑。尤其在能源轉型與通膨壓力疊加之下,歐洲央行的貨幣寬鬆政策籌碼已極為有限,恐將首當其衝面對低成長甚至衰退的處境。至於對其他地區的發展中國家而言,美國此舉恐引發當地資金回流(美國)、匯率震盪與外需減弱,也將進一步放大其債務壓力與財政風險。

自由貿易已死?全球貿易可能變化

若欲理解川普的關稅政策與它可能帶來的「反全球化」浪潮,我們必須先理解何謂現在我們所說的「全球化」與「自由貿易」,檢視當代全球自由貿易體系的起源與脈絡:

二戰後的美國和西方盟國深知,若無穩定的國際經濟秩序,戰爭與極端主義勢必捲土重來。因此,美國成為布雷頓森林體系(Bretton Woods system)的主導者,不僅確立了美元作為國際貨幣的地位,也促成國際貨幣基金組織(IMF)與世界銀行(World Bank)的成立,更推動了 1947 年GATT(關稅暨貿易總協定)的簽署,最終在 1995 年演變為今日我們熟知的世界貿易組織(WTO)。

當時的美國政府的策略非常明顯:透過(美國主導的)多邊框架促進全球自由貿易,不僅能幫助戰後復甦、繼續拉動本國出口(美國二戰前後是全球出口最大國),同時也能以經濟整合的方式維繫盟邦關係,穩定(同樣由美國主導的)戰後秩序。

1990 年代以降,在柯林頓與布希政府相繼主導下,美國除了仍依循前述邏輯外,更在冷戰結束後強力支持中國加入

WTO,認為經濟自由化也將推動中國(如前蘇聯般)走向市場化與政治制度改革(但後來證明,中國靠著「政左經右」的改革開放,走出一條完全非美國預期的發展道路)。當時美國年

GDP 成長率穩定在 3 %以上,失業率低於 5%,中產階級受益於低成本進口商品與外包成本節省,自由貿易的政治基礎非常踏實。

圖/Florence-Joseph McGinn@Shutterstock

然而,2000

年後隨著亞洲崛起,紅色供應鏈主導市場,美國出現製造業外流、工資停滯與產業分布極化,政界對「自由貿易」的共識因此逐漸被挑戰。簡言之,當年的「全球化、自由貿易」秩序,已經不完全符合「美國利益」,甚至在如今導致美國由其理念的「倡導者」和「領導者」,搖身一變成為「防禦者」甚至「反對者」。

此外,回歸現行「全球化」的本質:自由貿易雖具有提升效率、擴大規模經濟與壓低消費者價格等等優點,但若無有效的分配機制與配套的產業轉型政策,亦可能導致區域、產業失衡與階級對立等等問題——這些我們都已在近年一一見證。而這也是為什麼新制度經濟學要強調所謂的「市場與國家雙重角色」:市場創造成長動能,但國家必須維持公平與可持續性。若自由貿易機制失去政治合法性,其制度功能亦將萎縮。

回到當前的「關稅核彈」,相信多數人都極為關心其後續發展,是否可能出現「轉圜餘地」?筆者認為,川普政府對部分國家或部分「最終產品」(指於終端零售市場銷售的產品)增加關稅,尤其在某些對國家安全、戰略自主性與科技發展具關鍵意義的產業,這樣的政策干預必將維持、也是可以理解的。

然而,對「所有」進口商品一體適用、特別是涵蓋原物料與中間零組件的關稅政策,即使先不考慮他國可能的報復性關稅,也必將削弱「美國」製造業本身的靈活性,並擾亂「美國」眾多跨國企業供應鏈的既有建制,進一步衝擊其資本市場和就業環境。這一點將絕非「讓美國再次富裕」的川普所樂見,也必將遭至美國企業界的反彈。

換言之,除非川普政府繼續一意孤行,造成全球經濟秩序大亂且「沒有任何贏家」,否則未來在丟出「關稅核彈」後的密集談判中,川普政府將可能逐漸從「普遍性」轉為「針對性」的高關稅,重整對美國更為有利的貿易結構,而非傷及整體產業基礎。這也符合凱因斯學派對「關稅」的看法:若不得已而為之,則盡可能針對「最終產品」祭出關稅手段,而非原物料與零組件、加工產品,方能創造最大效益。

臺灣的風險與因應

最後,在川普的新關稅架構中,臺灣被列為「高逆差國」之一,並遭課徵 32%「對等關稅」,短期必然對臺灣這個出口導向型經濟體(外貿出口佔臺灣 GDP 達七成左右)帶來實質衝擊,尤其在電子與資通訊產業表現尤為明顯。

根據臺灣財政部統計,2024 年臺灣對美出口總額達 1,114 億美元,佔全年出口總額約 23.4%,且其中近 99% 都是工業製品。最主要出口品項為伺服器與電腦等自動資料處理設備,出口金額高達 514.94 億美元,占對美出口總額超過 46%;其次才是(本次暫不受高關稅影響的)半導體晶片,出口額為 74.03 億美元,占比 6.6%。

然而,在川普新關稅政策架構下,所有進口商品先一律課徵 10% 的基礎關稅,並對特定逆差國額外加徵「對等關稅」,其中臺灣因被認定對美關稅壁壘高達 64%,而遭加徵高額關稅 32%——雖然白宮公告指出,半導體晶片與藥品被列為豁免項目,因此不受新關稅約束,但包括伺服器、顯示卡、資通訊設備⋯⋯等其他高附加價值電子產品則無此待遇,仍須負擔高額成本。

此外,「晶片本身」雖豁免,但相關製造設備與零組件等並未明確在列,仍可能受高關稅影響,這對大量仰賴美國市場的臺灣資通訊產業,無疑形成巨大壓力,即使是近年已在美國設廠的臺廠如華碩、聯詠、群創等,其供應鏈規劃與投資回報,也恐因稅負增加與政策不確定性而出現風險。

日前美國總統川普在白宮開記者會,台積電董事長魏哲家共同發表演說。圖/Andrew Harnik@Shutterstock

同時,半導體產業在美國政策中雖暫獲寬待(主要反映川普政府對臺積電在美投資的策略性重視),但這種豁免能維持多久,仍具高度變數。更值得注意的是,川普的種種政策背後,並非單純的經濟手段,而是政治槓桿思維的延伸——即便臺灣、日本、韓國等均在地緣安全上被視為盟友,卻未能在經貿上獲得例外待遇,已明確突顯「安全紅利」無法自動轉化為「經濟豁免」的現實。

面對此變局,臺灣政府與企業,必須深入評估哪些產品最易受制於關稅調整,區分短中長期衝擊程度,並加快供應鏈調整與市場多元化布局,才可能在政治不確定性高漲的時代保持戰略韌性。

如今,在一個越來越多趨近「G0」(亦即沒有強權願意來維持世界秩序),由地緣政治主導的貿易規則會更趨近於「叢林法則」。川普的全面關稅政策,象徵著美國對

90

年代至今的經濟秩序,根本性的批判與重塑。對臺灣這個傳統上的美國「朋友」而言,如今面臨的既是嚴格的壓力測試,但或許也是個很好的「被迫轉型」契機:

承接筆者前文所述,我們唯有認清國際現實、停止內耗空轉,積極轉向價值鏈頂端、深化多元聯盟、強化產業韌性與制度回應,方能在全球經濟變局中穩住腳步,並且找到新的定位。